DagangNews.com

DagangNews.com

IMPAK KENAIKAN OPR TERHADAP PRODUK PERBANKAN ISLAM

BARU-BARU ini, penulis dijemput oleh Politeknik Nilai untuk menyampaikan seminar bertajuk “OPR – Impak kepada Akaun Deposit dan Akaun Pembiayaan di Institusi Perbankan Islam”. Lebih daripada 200 pelajar Diploma Perbankan dan Kewangan Islam hadir.

Kadar Polisi Semalaman (OPR) ialah kadar yang ditetapkan oleh Bank Negara Malaysia (BNM) dan digunakan untuk mempengaruhi dasar monetari dan mengurus keadaan ekonomi di Malaysia melalui pengawalan tahap penawaran wang (money supply) dalam ekonomi.

Senang cakap bila kadar OPR naik, maka rakyat akan mula simpan duit dalam bank dan mengurangkan perbelanjaan mereka. Bila kadar OPR turun, maka rakyat mula mengambil pembiayaan sambil berbelanja dalam ekonomi. OPR ini juga diibarat sebagai ubat kepada ekonomi.

Apabila ekonomi terlalu rancak dan panas, maka OPR akan dinaikkan untuk menenangkannya. Apabila ekonomi lembap kerana tiada aktiviti ekonomi oleh rakyat, maka OPR akan diturunkan untuk memberikan kemudahan kecairan dana untuk rakyat berbelanja.

Dari sudut kewangan pula, OPR ialah kadar faedah/ keuntungan di mana bank-bank di Malaysia memberi pinjaman/ pembiayaan kepada satu sama lain dalam pasaran wang semalaman. BNM menggunakan perubahan dalam OPR untuk mengawal inflasi dan merangsang atau menyejukkan aktiviti ekonomi mengikut keperluan.

Apabila BNM menurunkan OPR, ia menjadikan pinjaman/pembiayaan lebih murah, yang boleh menggalakkan perbelanjaan dan pelaburan. Sebaliknya, apabila ia menaikkan OPR, peminjaman/pembiayaan menjadi lebih mahal, yang boleh membantu memerangi inflasi.

Dalam industri kewangan negara, terdapat produk perbankan yang terkesan dengan perubahan OPR. Ada juga produk yang tidak terkesan. Dalam perbankan Islam terdapat produk akaun deposit, akaun pelaburan dan akaun pembiayaan.

Akaun deposit

Akaun Semasa Qard adalah akaun semasa di mana pelanggan boleh mendeposit dan mengeluarkan wang mengikut keperluan, mengeluarkan cek dan membuat pemindahan elektronik tanpa ada sebarang pulangan keuntungan ke atas akaun ini. Sebaliknya, bank mungkin hanya menawarkan (tanpa janji awal) sedikit hadiah berbentuk hibah atau berbentuk perkongsian untung.

Akaun Simpanan Qard pula menyediakan tempat yang selamat untuk individu menyimpan wang. Seperti akaun semasa, akaun ini tidak memperoleh apa-apa pulangan kecuali hibah, atas budi bicara bank.

Akaun Simpanan / Simpanan Semasa / simpanan Tetap yang menggunakan konsep Tawarruq adalah salah satu jenis akaun simpanan yang ditawarkan oleh perbankan Islam. Ia adalah satu bentuk akaun simpanan yang mematuhi prinsip-prinsip perbankan Islam di mana keuntungan kepada akaun-akaun ini telah ditetapkan dari awal.

Peningkatan dalam OPR tidak akan membawa kepada pulangan yang lebih tinggi bagi akaun-akaun deposit ini kerana kadar pulangan kepada akaun-akaun ini tidak pernah dijanjikan atau telah ditetapkan awal-awal lagi semasa akaun dibuka.

Akaun Pelaburan

Akaun Pelaburan Mudarabah menggunakan kontrak Mudarabah yang bermaksud kontrak pelaburan perkongsian untung. Pelanggan mendepositkan dana dengan bank, dan bank bertindak sebagai mudarib (usahawan atau pengurus) dan melaburkan dana ini dalam usaha niaga patuh Syariah.

Sebarang keuntungan yang dijana dikongsi antara bank (sebagai mudarib) dan pemegang akaun, berdasarkan nisbah perkongsian keuntungan yang telah ditetapkan. Walau bagaimanapun, jika pelaburan mengakibatkan kerugian, pemegang akaun mungkin menanggung bahagian kerugian.

Akaun Wakalah pula adalah akaun pelaburan di mana pelanggan memberi kuasa kepada bank untuk uruskan dana dengan melaburkan dana mereka bagi pihak mereka. Bank bertindak sebagai ejen (wakil) dan melaburkan wang tersebut dalam usaha niaga patuh Syariah.

Sebarang keuntungan yang dijana biasanya dikongsi antara bank dan pemegang akaun berdasarkan nisbah perkongsian keuntungan yang telah ditetapkan, manakala pemegang akaun mungkin menanggung sedikit risiko kerugian.

Akaun pelaburan Islam sebegini memberi peluang kepada pemegang akaun untuk memperoleh pulangan daripada simpanan (sama ada akaun simpanan, semasa atau simpanan tetap) dengan menggalakkan perkongsian risiko dan pelaburan beretika. Aspek perkongsian untung dan perkongsian risiko akaun ini sejajar dengan prinsip kewangan Islam.

Peningkatan OPR kebiasaannya akan menyebabkan peningkatan pulangan untuk pemegang akaun dari semasa ke semasa. Manakala jika BNM menurunkan OPR, kadar pulangan kepada akaun pelaburan ini sedikit berkurang.

Akaun Pembiayaan

Perbankan Islam menawarkan pembiayaan kadar tetap dan pembiayaan kadar terapung, sama seperti bank konvensional, tetapi pilihan pembiayaan Islam ini distrukturkan untuk mematuhi prinsip Islam, yang melarang pembayaran atau penerimaan faedah (riba) dan menggalakkan perkongsian risiko dan pertimbangan etika.

Untuk pembiayaan kadar tetap, sebarang kenaikan OPR tidak akan sama sekali membawa kesan kepada pembayaran bulanan pelanggan.

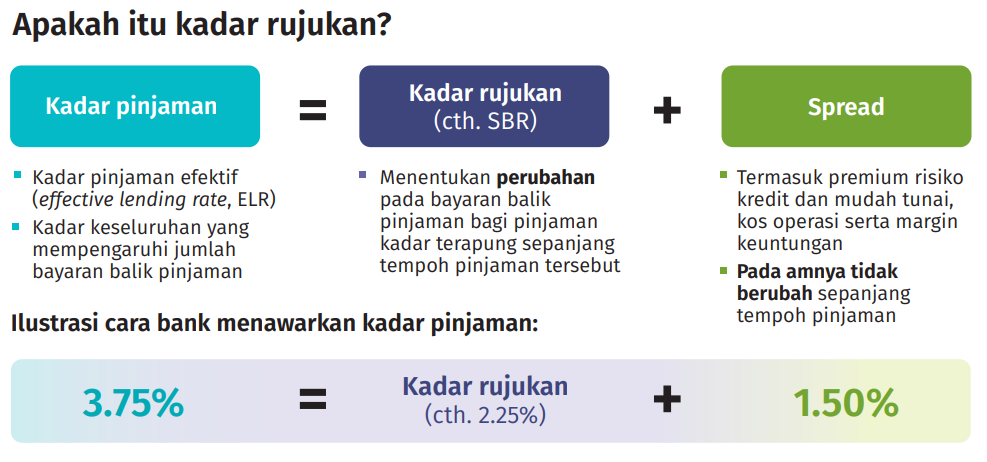

Walaupun begitu untuk pembiayaan kadar terapung, kesan kenaikan OPR akan menyebabkan pembayaran ansuran bulanan pelanggan akan meningkat dengan berubahnya standard base rate (SBR) atau reference rate yang akan menaikan kadar efektif (lending rate) yang pelanggan kena bayar.

Dalam perbankan Islam, pilihan antara pembiayaan kadar tetap dan kadar terapung bergantung pada keutamaan pelanggan dan sifat khusus transaksi.

Sesetengah pelanggan lebih suka pembiayaan kadar tetap, manakala yang lain mungkin bersedia menerima perkongsian risiko dan potensi pulangan berubah-ubah yang berkaitan dengan memilih pembiayaan kadar terapung.

Peningkatan dalam OPR boleh menyebabkan kos pembiayaan yang lebih tinggi untuk bank, yang mungkin akan diserahkan kepada pelanggan yang mempunyai akaun pembiayaan kadar terapung. Akibatnya, pelanggan dengan pembiayaan kadar terapung mengalami peningkatan kos pembiayaan apabila OPR meningkat.

Adalah penting untuk kita ambil perhatian bahawa kesan tepat pada akaun ini boleh berbeza-beza bergantung pada terma dan syarat khusus bagi setiap akaun atau syarat dan terma pembiayaan, strategi pelaburan bank dan persekitaran ekonomi keseluruhan.

Selain itu, perbankan Islam mempunyai pelbagai alat pengurusan risiko untuk mengurangkan kesan turun naik kadar faedah/keuntungan ke atas pelanggan mereka.

BNM menggalakkan bank untuk memastikan para pelanggan bank sentiasa dimaklumkan tentang perubahan dalam kadar keuntungan efektif dan memahami bagaimana perubahan ini boleh menjejaskan akaun dan akaun pembiayaan mereka. - DagangNews.com

Dr Razli Ramli merupakan Pensyarah Kanan, Sekolah Perniagaan Antarabangsa Azman Hashim (AHIBS) Universiti Teknologi Malaysia dan juga Felo Adjung Institut Perbankan dan Kewangan Islam (IIiBF) di Universiti Islam Antarabangsa Malaysia

KLIK DI SINI UNTUK KOLEKSI ARTIKEL IKTISAD