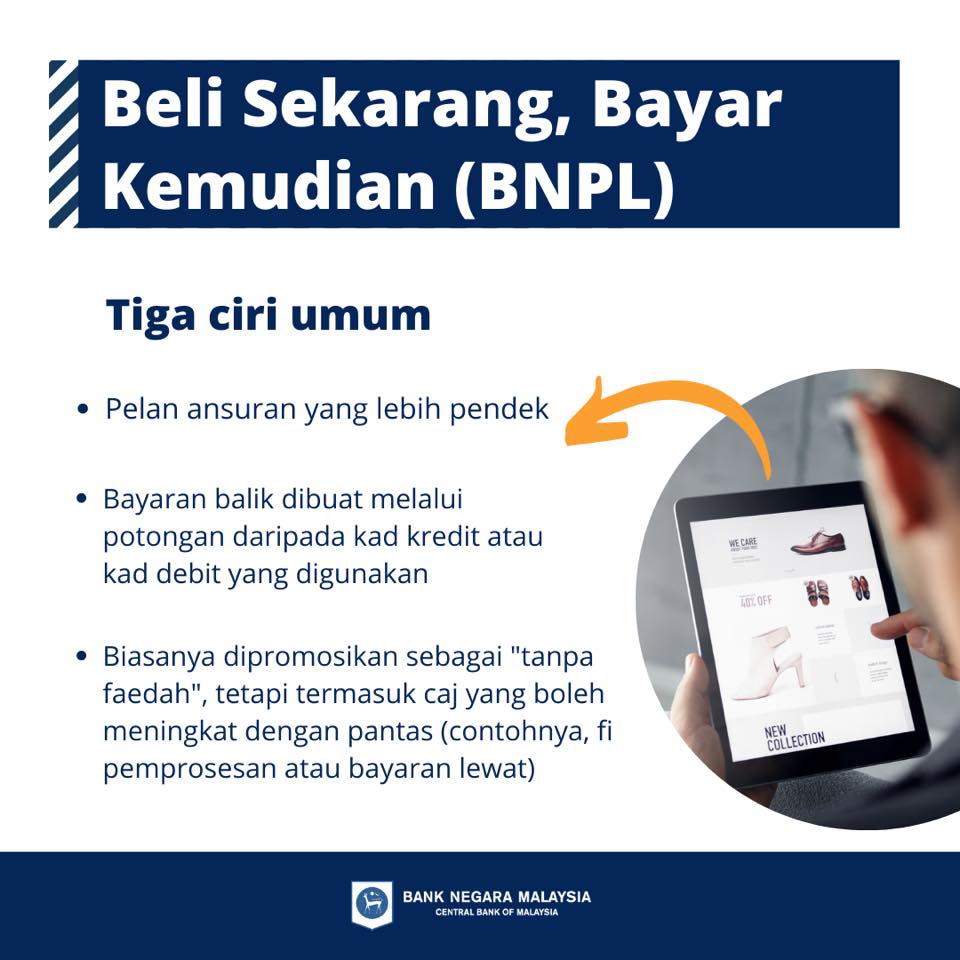

BNPL (Buy Now and Pay Later) adalah cara mudah membuat pembayaran untuk pembelian secara dalam talian. Beli dulu bayar kemudian. Pembayaran secara beransur-ansur.

Terdapat 10 penyedia perkhidmatan BNPL di Malaysia iaitu Atome, FavePay Later, hoolah, Mr Pay Later, myIOU. PayLater by Grab, PAYLATER, Rely, Spaylater by Shopee dan Split.

Berbeza dengan kad kredit, pendaftaran dengan BNPL amat mudah. Tiada had minimum pendapatan. Hanya perlukan kad pengenalan dan pengesahan wajah.

Boleh terus mula berbelanja selepas proses pendaftaran yang mudah. Boleh berbelanja tanpa had dan boleh mendaftar dengan lebih dari satu penyedia BNPL.

Selain mudah dan ringkas, BNPL juga menawarkan banyak diskaun dan promosi. Transaksi BNPL juga dikatakan tanpa faedah.

Tidak hairanlah nilai transaksi BNPL di Malaysia telah melonjak dari RM55 juta pada 2020 kepada RM1.49 bilion pada 2021. Untuk 2022, pasaran BNPL dijangka mengalami pertumbuhan pesat sehingga mencecah RM2.7 bilion.

Jika pengguna tidak pandai memantau perbelanjaannya, BNPL boleh menyebabkan seseorang terjerumus ke kancah hutang dan seterusnya berpotensi untuk menjadi muflis.

Buat masa ini, industri ini masih belum dikawal selia sepenuhnya, Akta Kredit Pengguna (CCA) yang ditadbir oleh Lembaga Pemantauan Kredit Pengguna (CCOB) di bawah Kementerian Kewangan (MOF) hanya akan dibentangkan pada suku kedua 2023.

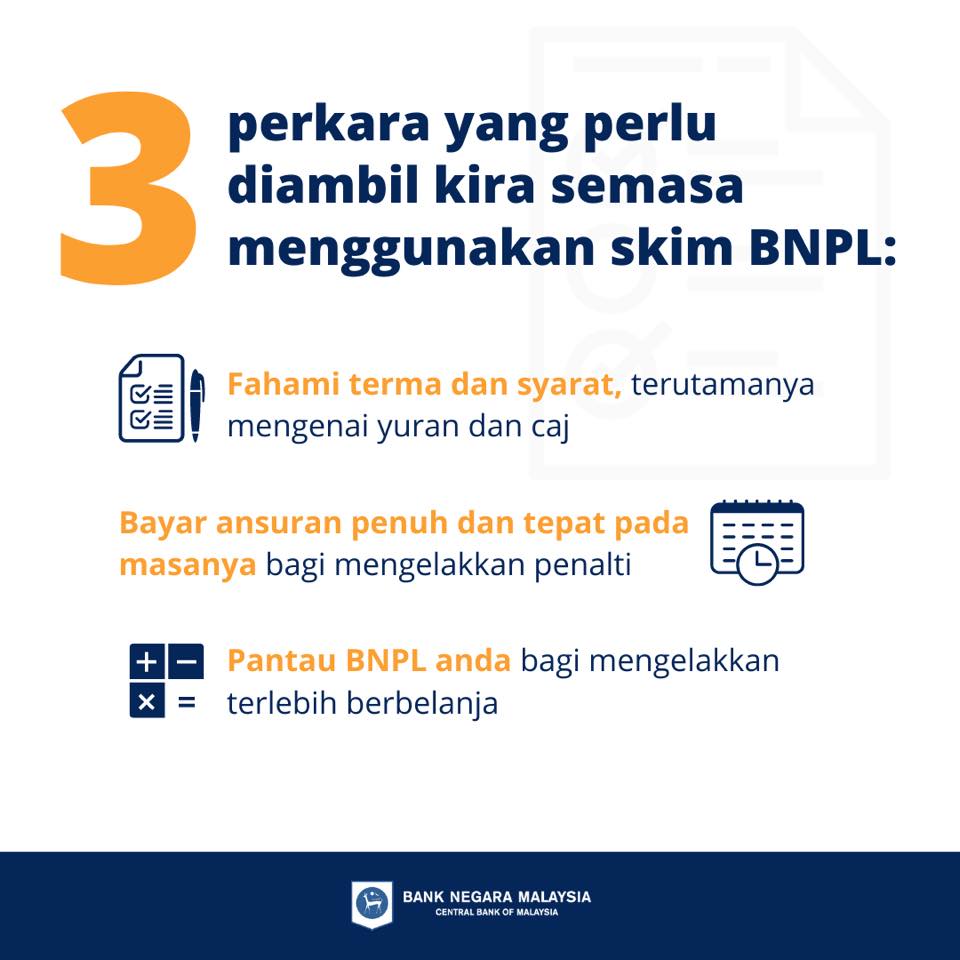

Oleh itu, pengguna perlu membuat kawal selia kendiri untuk mengelakkan risiko menghadapi masalah kewangan disebabkan berhutang.

Bagaimana untuk melakukan kawal selia kendiri dalam perbelanjaan? Tiga langkah perlu dititikberatkan ialah:

1. Pengguna perlu menetapkan matlamat dalam perbelanjaan

Contohnya terdapat peraturan: 70:20:10 iaitu 70% pendapatan untuk keperluan hidup seperti untuk makanan, tempat tinggal, pengangkutan pendidikan, penjagaan anak dan kesihatan. 20% untuk simpanan kecemasan dan simpanan persaraan.

Selebihnya 10% untuk hutang seperti hutang kereta, hutang rumah dan hutang BNPL boleh dimasukkan dalam 10% ini. Peratusan 70:20:10 ini boleh diubah mengikut kesesuaian masing-masing.

Tetapi pastikan setiap komponen mempunyai peratusannya. Akan timbul masalah jika peratusan kedua iaitu untuk simpanan ditiadakan.

2. Pengguna perlu membuat perbelanjaan mengikut ketetapan di atas

Jika kuota untuk hutang telah penuh sebanyak 10%, maka tidak boleh lagi membuat hutang baru selagi hutang lama tidak selesai.

Ini memerlukan disiplin diri yang amat tinggi. Belajar untuk mengatakan tidak kepada pembelian mengikut gerak hati iaitu membuat pembelian tanpa merancang terlebih dahulu. BNPL tentunya memudahkan pembelian mengikut gerak hati.

Satu cara untuk menghalang pembelian mengikut gerak hati adalah dengan mengamalkan teknik menangguhkan kepuasan. Jangan terus membeli sesuatu barangan, tangguhkan sehari dua sebelum membuat pembelian. Selalunya selepas sehari dua minat untuk membeli akan berkurangan. Jadi dapat dikurangkan pembelian secara berhutang.

3. Sentiasa pantau perbelanjaan

Amat penting untuk merekod setiap transaksi wang keluar dan masuk. Terdapat banyak aplikasi percuma untuk membantu menguruskan kewangan yang boleh dimuat turun daripada Play Store dan App Store seperti Moneyfy, Spendee,Wally dan lain-lain.

Aplikasi My Tabung oleh Bank Negara Malaysia adalah dalam Bahasa Melayu. Apabila menggunakan aplikasi kewangan, pengguna akan mempunyai rekod kewangan yang sistematik dan dapat membantu untuk berbelanja dengan lebih berhemat.

Tiga langkah di atas nampak remeh, tetapi jika pengguna dapat mengikut langkah-langkah kawal selia kendiri dalam berbelanja, mereka akan dapat mengelakkan masalah defisit kewangan dan hutang yang berlebihan.

Walaupun BNPL dikatakan tanpa faedah, tetapi terdapat caj tersembunyi iaitu caj lambat bayar, yang tentunya akan meningkatkan tahap keberhutangan pengguna.

Jika dilihat dari sudut makro, BNPL juga boleh memberi kesan kepada kadar hutang isi rumah berbanding Keluaran Dalam Negara Kasar yang tinggi iaitu 89% pada akhir 2021.

Hutang isi rumah di Malaysia juga meningkat dari RM1.27 trilion kepada RM1.34 trilion. BNPL boleh memburukkan lagi masalah keberhutangan isi rumah, jika pengguna tidak melakukan kawal selia kendiri yang berkesan.

Kegagalan pengguna membuat kawal selia kendiri dalam perbelanjaan juga boleh meningkatkan masalah muflis di Malaysia.

Terdapat peningkatan kes muflis terutama dalam kalangan belia. Jabatan Insolvensi melaporkan golongan belia merangkumi lebih 60% iaitu 27,000 kes daripada keseluruhan kes muflis yang direkodkan pada tempoh 2018 sehingga Mei 2022.

Kajian Agensi Kaunseling dan Pengurusan Kredit (AKPK) ke atas peserta program kaunselingnya mendapati 36% daripada peserta AKPK mempunyai perancangan kewangan yang lemah sehingga menyebabkan keberhutangan yang tinggi.

Oleh itu, setiap pengguna di Malaysia bertanggung jawab untuk membuat kawal selia kendiri untuk mengelak terjebak dalam kancah hutang di luar kemampuan.

Kita semua mestilah sentiasa mengawal selia tahap keberhutangan serta mengamalkan gaya hidup sederhana mengikut kemampuan seperti pepatah Melayu mengatakan “ukur baju di badan sendiri”. - DagangNews.com